Оценка рисков и принятие инвестиционных решений

Знание и понимание риска не должно отпугивать потенциального инвестора, а, наоборот, должно стимулировать его желание инвестировать и побуждать инвестора к смелым действиям. Риск это не синоним потери, так как итогом риска может быть и награда. Успешное управление рисками является краеугольным камнем успешного долгосрочного управления финансовыми активами. Уверенное управление рисками в Швейцарии является наиболее важным элементом банковских и инвестиционных менеджеров в ежедневно деловой деятельности, что и является отличительной чертой швейцарской бизнес-культуры.

В нашей предыдущей статье «Анализ Рисков: насколько это важно для ваших инвестиций?» мы рассказали о целом ряде важных рисков, которые инвестор должен оценить прежде чем принять решение об инвестировании в тот или иной актив или финансовый инструмент. Рассмотрим ещё некоторые из них.

Риск инфляции

Риск инфляции означает, что уровень инфляции может превысить норму прибыли по инвестициям. Этот риск в некоторой степени связан с валютным риском.

Это важный риск при оценке возможных инвестиций в инструменты с фиксированной доходностью, такие как облигации и срочные вклады. Поскольку процентная ставка этих инструментов обычно устанавливается до срока погашения, инвестор получает фиксированную выплату процентов до истечения срока вклада. При росте инфляции, его номинальная прибыль будет оставаться той же. Однако погашать облигацию он будет деньгами со сниженной покупательской способностью, таким образом, с поправкой на инфляцию он может понести убыток.

Инфляционный риск можно увидеть при сравнении прибыли от инструментов с фиксированной доходностью, деноминированных в различных валютах. Так, например, в определённый момент времени швейцарские государственные облигации с 5-летним сроком погашения, деноминированные в швейцарских франках, имели доходность 1,5% годовых при уровне инфляции 0,3%. То есть с поправкой на инфляцию, реальная доходность (это то, что инвестор фактически зарабатывает) составила 1,2% в год. В другом случае, государственные облигации РФ с аналогичным сроком погашения, деноминированные в российских рублях, имели доходность 7,8% в год (ОФЗ 26204). При этом официальный уровень инфляции в России составлял 9,8% годовых (Росстат, 4.Q/2010). То есть с поправкой на инфляцию, реальная доходность отрицательная -2,0%. Это означает, что даже в то время как номинальная процентная ставка государственных облигаций РФ более чем в пять раз выше швейцарских, с поправкой на инфляцию инвестирование в государственные облигации РФ принесёт убыток в 10% от их первоначальной суммы за 5 лет. За это же время инвестиции в швейцарские облигации обеспечат прибыль более 6%.

Инфляционный риск достаточно сложно хеджировать только финансовыми инструментами. Есть некоторые виды облигаций, непосредственно привязанных к инфляции, такие как американские "TIPS" (Treasury Inflation-Protected Securities), чьи процентные ставки варьируются в зависимости от некоторых официальных индексов инфляции. Но лучший способ избежать этого риска заключается в инвестировании в страны с исторической финансовой стабильностью и низким уровнем инфляции и/или в инвестировании в активы, устойчивые к инфляции, такие как корпоративные акции, драгоценные металлы или недвижимость.

Ценовой риск инструментов с фиксированным доходом

Ранее мы узнали, что инструменты с фиксированным доходом, такие как облигации и долговые обязательства не несут риска рыночной цены. Однако это верно только в случае, если мы будем держать эти инструменты до их соответствующей даты погашения.

Цена облигаций следует за строгим математическим отношением к процентной ставке, или если быть более точными, к их доходу. Если процентная ставка будет расти после нашей покупки облигаций, рыночная цена облигаций соответственно упадет. Это важно только в том случае, когда мы хотим (или должны), продать наши облигации прежде их срока погашения. Если же мы будем держать облигации, как изначально планировалось, до их срока погашения, то это не повлияет на ожидаемую нами прибыль.

Цена облигаций может также понизиться, если кредитный рейтинг эмитента снижается. Это автоматически предполагает более высокие процентные ставки, а значит, и цена облигаций будет падать. Это также актуально только тогда, когда мы хотим продать облигации до наступления срока погашения.

Хеджирование фиксированного дохода против ценового риска возможно при помощи специализированных производных инструментов. Однако стоимость хеджирования является существенной и может значительно уменьшить чистую прибыль инвестиций.

Поэтому компания Benesteem всегда предлагает своим клиентам инвестиционные стратегии, в которых производные инструменты фиксированного дохода обычно держатся инвесторами до их окончательного срока погашения. Это стандартная инвестиционная процедура, рекомендуемая для этого типа инструментов, и в этом случае ценовым риском можно пренебречь.

Геополитический риск

Геополитический риск включает все виды политически мотивированных или являющихся последствиями политических решений действий и событий, которые могли бы, так или иначе, оказать негативное воздействие на процесс инвестирования или на результаты деловой деятельности.

Печально известные исторические примеры геополитического риска двадцатого столетия - русская революция и период Третьего Рейха в нацистской Германии, которые не только уничтожили частные капиталы и активы, относящиеся к недвижимой собственности, но и в большинстве случаях также судьбы тех, кому принадлежали эти активы.

Экспроприация коммерческих инвестиций может случиться и в настоящее время, даже в ранее дружественных юрисдикциях. Национализация нефтедобывающей промышленности в Венесуэле - пример современной действительности.

Но даже менее радикальные меры, чем конфискация, могут иметь негативное влияние на финансовые вложения. Местная коррупция, чрезмерное налогообложение, бюрократия, изъяны в инфраструктуре и ненадежность правовой системы - могут привести к снижению прибыли или даже к существенным потерям наших инвестиций. Данные виды риска относятся не только к развивающимся рынкам, оффшорным юрисдикциям и так называемым странам третьего мира. Даже в наиболее развитых странах постоянно изменяющееся налоговое законодательство и неустойчивая государственная политика могут препятствовать планированию надежных долгосрочных инвестиций. Нынешняя политика Германии в области энергетики или налогообложение Великобритании являются яркими примерами сказанного выше.

Другим важным фактором риска является возможность применения ограничений на перевод валюты, а именно, введение запрета или ограничения на репатриацию прибыли или капитала из оффшорных юрисдикций обратно в холдинговую структуру. Примеры таких ограничений были в недавнем прошлом: "азиатский кризис" в 1997-1998 г.г., кризис на Кипре в 2013 г.

Геополитический риск не может быть застрахован посредством финансовых инструментов. Данного риска можно избежать только с самого начала, выбирая для стратегических инвестиций те страны и юрисдикции, у которых есть длительная история социально-экономической стабильности и демократической надежности правительства. Иначе эти страны можно рассматривать только с точки зрения краткосрочных или среднесрочных инвестиций.

Стоимостная мера риска "VaR"

Стоимостная мера риска, или сокращенно VaR - это величина убытков, которая не будет превышена с вероятностью, равной уровню доверия (например, 99%). Следовательно, в 1% случаев убыток составит величину, большую чем VaR. Таким образом, VaR - важный и широко используемый индикатор, для определения суммы риска того или иного финансового капиталовложения.

В действительности вычисление VaR - весьма сложный процесс и требует много информации, опыта и специализированного программного обеспечения. Интерпретируя ценность VaR, мы должны взять в расчет период, или "горизонт", по которому вычисляется VaR. Этот горизонт должен соответствовать временным интервалам, в которых инвестиционный менеджер контролирует работу наших инвестиций и может предпринять корректирующие действия, если это необходимо. Для долгосрочных инвестиций с фиксированным доходом горизонт можно приравнять к неделе или месяцу, или к еще более длинным периодам. Для активных портфелей горизонт обычно - один торговый день.

Второй важный параметр VaR - это так называемый "доверительный интервал", который указывает на возможность того, что любые возможные потери будут оставаться в пределах VaR. Например: "99% 1-недельный VaR = 1,7%" будет означать, что, если все плохо, наши инвестиции не потеряют больше, чем 1,7% от ее стоимости в течение одной недели, и существует только минимальный шанс, что такая потеря может быть еще больше.

Стоимостное значение VaR должно быть интерпретировано согласно инвестиционной стратегии. Хотя 1-недельный VaR 1,7% очень хорош для портфеля, ориентированного на рост фондового рынка, это тревожный знак для консервативной политики инвестирования в государственные облигации.

В любом случае, стоимостная мера риска дает инвестиционному менеджеру ценный инструмент оценки риска данных инвестиций. Её нетрудно прочитать, что позволяет клиенту иметь хорошее понимание риска, с которым он связывает себя.

Виды рисков, о которых мы говорили в наших двух статьях, являются основными. На самом деле их список шире. Но что же делать потенциальному инвестору при наличии такого длинного списка возможных рисков. Отказаться от инвестирования вообще? На самом деле знание и понимание риска, наоборот, должно стимулировать желание инвестировать и побуждать инвестора к смелым действиям. Ведь знание и понимания риска не означает, что все плохое действительно произойдёт! Риск это не синоним потери, так как итогом риска может быть и награда. Так, например, валютный риск может также работать в нашу пользу: есть даже специализированные инвестиционные инструменты, работающие на прибыль именно от этих рисков. Это равносильно альпинизму в горах Швейцарии. Если вы знаете, какие препятствия лежат на вашем пути и где ждут потенциальные опасности, вы можете подготовиться соответствующим образом и иметь хорошие шансы сделать это на высшем уровне.

Успешное управление рисками является краеугольным камнем успешного долгосрочного управления финансовыми активами. Уверенное управление рисками в Швейцарии является наиболее важным элементом банковских и инвестиционных менеджеров в ежедневно деловой деятельности, что и является отличительной чертой швейцарской бизнес-культуры. Это не означает, что швейцарский финансовый менеджер никогда не будет принимать рискованных решений. Это значит, что благодаря анализу рисков и методам управления рисками, он всегда будет знать наверняка и заранее о максимально возможном убытке, если дела пойдут по наихудшему сценарию. А, зная это, инвестиционный менеджер и его клиент могут взвесить риск против прибыли и выбрать оптимальную и наиболее прибыльную для клиента стратегию управления активами.

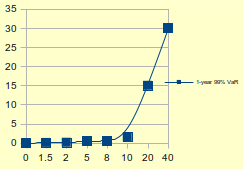

Важной метрикой измерения риска инвестиций является так называемая "1-летняя 99% VaR" стоимость. Эта стоимость указывает, сколько процентов капитала могло быть потеряно с определенной инвестиционной стратегией при наступлении наихудшего события (например, международный экономический кризис, большой государственный неплатеж или война) в течение 1 года. Все эти данные подразумевают, конечно, что инвестиционный менеджер придерживается принципов разумного риск-менеджмента и выполняет активное хеджирование риска.

Диаграмма ниже показывает отношение между типичной годовой доходностью в процентах и годовым 99% VaR в процентном отношении:

Можно четко проследить - чем выше возможная прибыль, тем выше и степень риска. Это отношение нелинейно, что означает максимальное увеличение риска непропорционально высокой прибыли. Пока возврат инвестиций ниже 10 % (как со стратегиями с фиксированным доходом низкого риска), максимальный риск инвестиций очень низок. Если мы хотим получить более высокую прибыль, мы должны переключиться на стратегии с участием на фондовом рынке и инвестициями в сырьевые продукты, которые конечно, показывают значительно более высокие уровни риска.

Нужно отметить, что прибыль в инвестиционном портфеле вычисляется в швейцарских франках (CHF). Ежегодным уровень инфляции де-факто 0% (Апрель 2017).

Диаграмма была позаимствована из основного эссе «Управление Частными Финансовыми активами - риски, доходы и стратегии», подготовленного главой инвестиционного управления компании Benesteem Ульрихом Knappe 6 лет назад в 2011 году. В то время инвестиции в «безопасной бухты», такие как суверенные или корпоративные облигации высокого класса получали типичную прибыль 3-6% в год. Как все мы знаем, эти времена давно в прошлом. Но интересно, что основной вид кривой с тех пор не изменился. Единственное отличие в том, что теперь эта кривая будет продолжена в левую сторону, показывая негативный доход -1% с еще более высоким уровнем риска!

В большинстве случаев инвестиционный портфель клиента будет разделен на два или даже больше сегментов, где каждый сегмент управляется согласно своей отдельной стратегии. Это позволяет зарабатывать стабильный, постоянный доход для клиента через стратегию с фиксированным доходом с низкой степенью риска, и одновременно сохранять шанс на рост самого портфеля, благодаря контролируемому риску на вторичном рынке акций и рынках сырьевых товаров.

Конечно, это зависит от итогового размера портфеля, будущих финансовых планов клиента и его отношения к риску вообще. Хороший инвестиционный менеджер обсудит эти вопросы со своим клиентом, порекомендует и выберет правильное сочетание стратегий и рынков, и употребит это сочетание в будущем с целью получения прибыли для клиента.

Благодарность: Glagoliza News благодарит компанию Benesteem Executive Consulting Service, Швейцария за предоставление экспертной информации по данному вопросу.

|

Задайте вопрос экспертам! |